Los flujos de caja del Private Equity en tiempos de incertidumbre

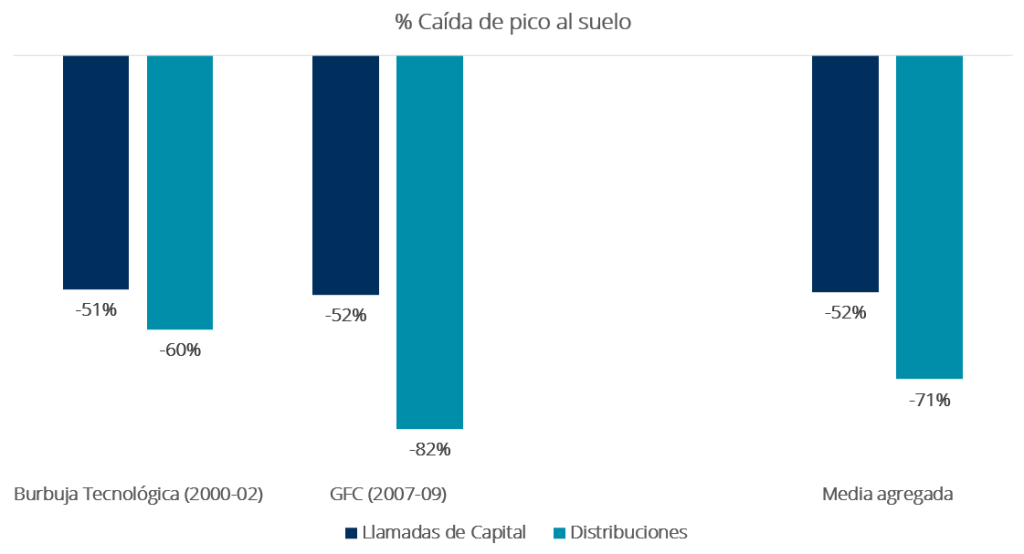

La actividad inversora de los fondos de Private Equity sufrió fuertes caídas al estallar la burbuja tecnológica en 2001 y la Gran Crisis Financiera en 2009. Las llamadas de capital cayeron en media un 50% mientras que las distribuciones cayeron entre un 60% y un 82%.

Si las economías acaban finalmente entrando en recesión, la actividad de los fondos de Private Equity seguiría reduciéndose, en línea con lo ocurrido en crisis anteriores, hasta al menos un 50% de pico a suelo, tanto a nivel de inversiones como de distribuciones. Sin embargo, históricamente los mayores retornos se tienden a obtener invirtiendo en situaciones posteriores a crisis o shocks de mercado. La incertidumbre a la que nos enfrentamos ofrece grandes oportunidades y una clara justificación para mantener el ritmo de inversión.

Los mercados cotizados sufrieron fuertes correcciones en 2022. Las economías se enfrentaron a un menor crecimiento de la demanda, a la disrupción en las cadenas de suministro, a una inflación elevada y persistente, y a subidas en los tipos de interés. Además, sufrimos graves shocks sistémicos: la pandemia del COVID, la invasión de Ucrania y, más recientemente, la crisis bancaria en EEUU y Europa.

A pesar de este contexto, los mercados privados han ofrecido resultados sólidos. Recientemente estamos empezando a ver una reducción gradual en el ritmo inversor y en la venta de compañías participadas por parte de los gestores de Private Equity. Según aumentan los temores a una recesión, los inversores se preguntan cómo pueden verse afectados los flujos de caja de los fondos de Private Equity.

Para responder a esta pregunta, hemos analizado los flujos de caja en los mercados privados durante las dos crisis anteriores, la burbuja tecnológica o crisis del dotcom (2000-2002) y la Gran Crisis Financiera (2007-2009). Encontramos información valiosa para el segmento de buyouts de Private Equity en Europa y Norteamérica. La información para los segmentos más jóvenes de los mercados privados como las infraestructuras o el sector inmobiliario es poco representativa.

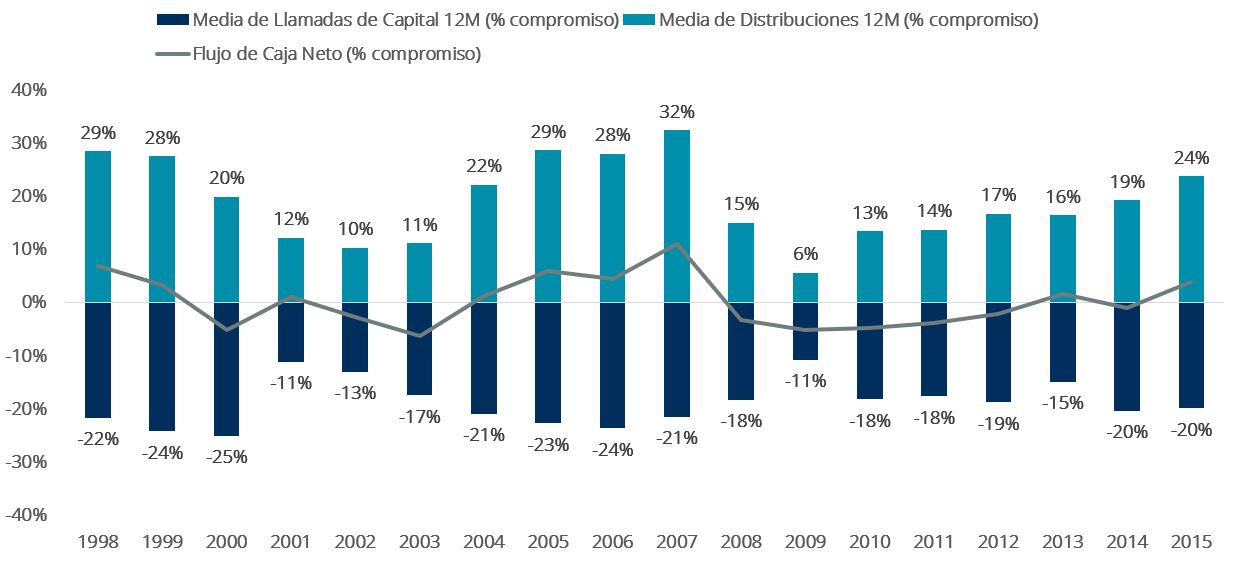

Llamadas de capital y distribuciones de los fondos de buyout de Private Equity en Europa y Norteamérica

(1998 – 2015; media de porcentajes sobre capital comprometido)

Fuente: Preqin; Porcentaje medio de compromisos que se han llamado (azul oscuro) y distribuido (azul claro) por todos los fondos de buyout en Europa y Norteamérica en cada año que estaban activos en la inversión o la desinversión, respectivamente. En el caso de las llamadas de capital, los datos se refieren a todos los fondos con una antigüedad de entre 2 y 5 años en cada año. En el caso de las distribuciones, la muestra incluye todos los fondos con una antigüedad de entre 5 y 8 años. La muestra total está formada por 844 fondos.

Como podemos apreciar, la actividad de los fondos de buyouts sufrió fuertes caídas tanto en 2001 como en 2009, los años posteriores a la crisis. Las distribuciones cayeron más que las inversiones. Los gestores de los fondos de Private Equity tienden a ser prudentes en entornos macro inciertos, enfocándose en la creación de valor de la cartera más que en nuevas inversiones. Por otra parte, son pacientes a la hora de sacar a la venta compañías maduras, esperando a momentos más óptimos para ello. Así pues, las llamadas de capital cayeron de media alrededor de un 50% de pico a suelo, mientras que las distribuciones cayeron aún más, entre el 60% y el 82%:

Caídas pico a suelo en llamada de capital y distribuciones de los fondos de buyouts de Private Equity en Europa y Norte América durante la burbuja tecnológica y la GFC

Fuente: Preqin; El gráfico muestra la disminución porcentual entre las llamadas de capital y las distribuciones, en ambos casos como porcentaje del capital comprometido para fondos en periodo de inversión y de desinversión, respectivamente, como se indica en la nota a pie de página del primer gráfico. La muestra considera únicamente fondos de buyout europeos y norteamericanos. La sección de la burbuja tecnológica compara las aportaciones medias como % de los compromisos en 1999-2000 (pico) con 2001-02 (suelo) y las distribuciones medias entre 1998-99 y 2001-02. La CFG compara el máximo de 2006-07 con el mínimo de 2009, tanto para las aportaciones como para las distribuciones.

Después de tocar fondo, las llamadas de capital aumentaron más rápidamente que las distribuciones (primer gráfico). Los gestores de Private Equity apoyan proactivamente las compañías en cartera tanto a nivel defensivo (protegiendo la liquidez de las compañías en momentos de estrés) como ofensivo (invirtiendo tanto en crecimiento orgánico como inorgánico). Adicionalmente, las firmas de inversión aprovechan estos momentos de incertidumbre para realizar nuevas adquisiciones a precios atractivos.

Desde el punto de vista de las distribuciones, los gestores suelen poder vender con facilidad las compañías de mayor calidad en cartera, pero tienden a esperar a que los precios suban. Las firmas de Private Equity participan activamente en la gestión gracias al control que tienen del Consejo, la gran alineación de intereses, y las estructuras de capital paciente y flexible.

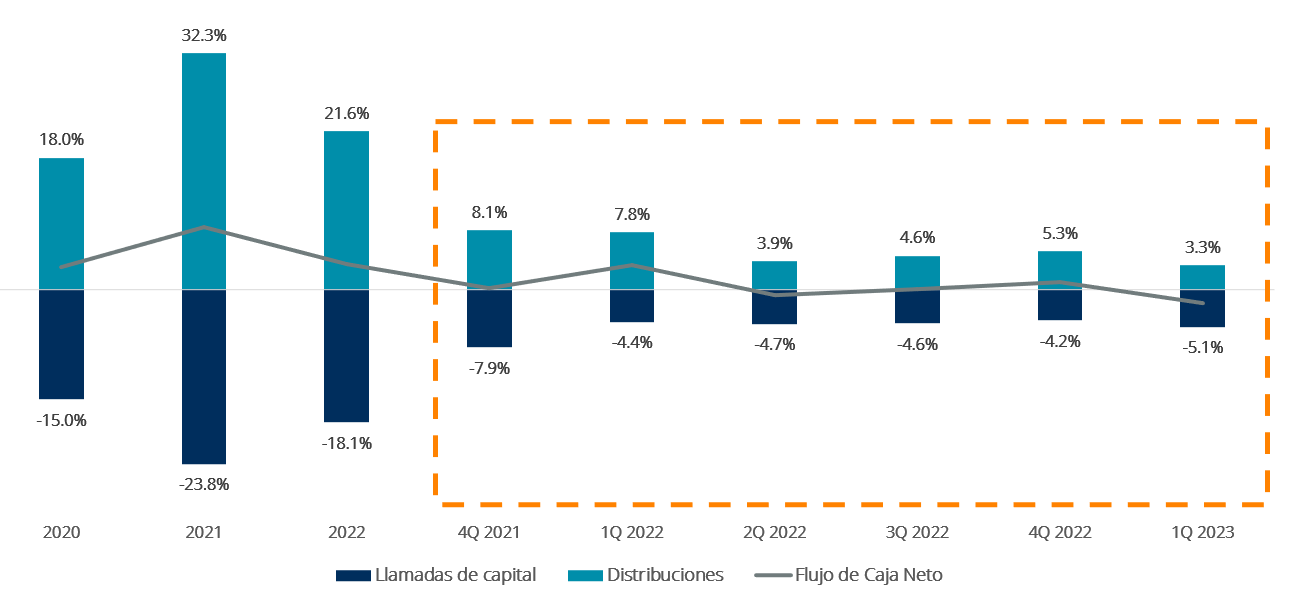

También hemos analizado el comportamiento reciente de nuestra propia cartera de Private Equity en Europa y Norte américa. Apreciamos una ligera y gradual caída tanto en llamadas de capital como en distribuciones. Estas caídas, de momento, están muy lejos de las que observamos en las crisis de las dotcom o la GFC:

Llamadas de capital y distribuciones de los fondos de Private Equity de AltamarCAM en Europa y Norteamérica

(4T 2019 – 1T 2023; Porcentajes medios sobre capital comprometido)

Fuente: Datos trimestrales relativos a la actividad inversora de los principales fondos de buyout de AltamarCAM Partners de 2019 a 2022. Distribuciones para fondos maduros (más de 4 años de antigüedad) y llamadas de capital para fondos jóvenes (menos de 5 años de antigüedad), que se han contabilizado en su totalidad utilizando una media simple como porcentaje de los compromisos. La muestra se compone de 96 fondos en 2020, 109 en 2021 y 109 en 2022. El “Flujo de Caja Neto” se ha calculado utilizando la diferencia entre las llamadas de capital y las distribuciones de cada año.

Tanto los gestores como los inversores esperan que los niveles de actividad del 2023 sean menores que los de 2022. Los gestores están teniendo una actitud más prudente en las asunciones sobre nuevas inversiones (múltiplo de entrada y salida, crecimiento, márgenes, etc.), hay menor disponibilidad de deuda que a su vez se ha encarecido, y el diferencial “bid-ask” entre compradores y vendedores persiste en algunos segmentos de mercado, como los más próximos al sector de consumo.

Si las economías entran finalmente en recesión, los niveles de actividad probablemente se contraigan aún más, tal y como ha ocurrido en crisis anteriores, pudiendo alcanzar caídas totales de al menos 50% de pico a suelo, tanto en llamadas de capital como en distribuciones.

Tal y como detallamos en notas anteriores, véase “El Impacto del Ciclo en el Private Equity” (octubre 2022), los mayores retornos se tienden a obtener invirtiendo en situaciones posteriores a crisis o shocks de mercado. En esa nota ilustramos cómo las inversiones efectuadas en Europa y Norteamérica por los fondos de primario de AltamarCAM alcanzaron sus mejores resultados1 en los años 2009 a 2014 después de la GFC (retornos totales de 2,2x veces el capital invertido vs. 1,5x para el periodo 2005-2008 anterior a la crisis). Los gestores demostraron entonces su capacidad para aprovechar las nuevas oportunidades de inversión manteniendo a la vez su disciplina inversora. En conjunto, la incertidumbre de mercado ofreció oportunidades atractivas y razones para mantener los programas de inversión a largo plazo.

- Los rendimientos pasados no son necesariamente indicativos de los resultados futuros, dado que las condiciones económicas actuales no son comparables a las anteriores, que podrían no repetirse en el futuro.

AVISO IMPORTANTE:

El presente documento ha sido preparado por Altamar CAM Partners, S.L. (junto con sus filiales «AltamarCAM«) con fines informativos e ilustrativos, como un comentario general de mercado y se proporciona para uso exclusivo de su destinatario. Si usted no ha recibido este documento de la parte de Altamar CAM no debería leerlo, usarlo, copiarlo ni compartirlo.

La información contenida en este documento refleja, a fecha de su publicación, la visión de AltamarCAM, que puede cambiar en cualquier momento y sin previo aviso, y AltamarCAM no tiene obligación de actualizarlo o de que las eventuales actualizaciones le sean proporcionadas.

Este documento se basa en fuentes consideradas fiables y se ha elaborado con el máximo cuidado para evitar que sea poco claro, ambiguo o engañoso. Sin embargo, no se hace ninguna declaración ni se garantiza su veracidad, exactitud o exhaustividad y no se debe considerar como tal. AltamarCAM no asume ninguna responsabilidad por la información contenida en este documento.

Este documento puede contener proyecciones, expectativas, estimaciones, opiniones o juicios subjetivos que deben interpretarse como tales y nunca como una representación o garantía de resultados, rendimientos o beneficios, presentes o futuros. Dado que este documento contiene declaraciones sobre resultados futuros, dichas declaraciones son de carácter orientativo y están sujetas a una serie de riesgos e incertidumbres.

Este documento es sólo un comentario general sobre el mercado, y no debe interpretarse como una forma de asesoramiento regulado, oferta de inversión, solicitud o recomendación. Las inversiones alternativas pueden ser altamente ilíquidas, son especulativas y pueden no ser adecuadas para todos los inversores. La inversión en inversiones alternativas está destinada únicamente a inversores experimentados y sofisticados que estén dispuestos a asumir los elevados riesgos económicos asociados a este tipo de inversiones. Los posibles inversores de cualquier inversión alternativa deben consultar la documentación legal específica del vehículo en cuestión, donde encontrarán los riesgos y consideraciones específicos asociados a una inversión alternativa concreta. Los inversores deben revisar y considerar cuidadosamente los riesgos potenciales antes de invertir. Ninguna persona o entidad que reciba este documento debe tomar una decisión de inversión sin recibir un asesoramiento jurídico, fiscal y financiero previo y particularizado.

Ni AltamarCAM ni las empresas de su grupo, ni sus respectivos accionistas, directores, gerentes, empleados o asesores, asumen responsabilidad alguna por la integridad y exactitud de la información aquí contenida, ni por las decisiones que los destinatarios de este documento puedan adoptar basándose en el mismo o en la información que contiene.

Este documento es estrictamente confidencial y no debe ser reproducido, ni divulgado de ninguna otra manera, en su totalidad o en parte, sin el consentimiento previo por escrito de AltamarCAM.