Ist es an der Zeit, in private Kredite zu investieren?

Seit Februar 2022 ist eine rasante Veränderung der Zinslandschaft in Europa und in den USA festzustellen. In diesem Zeitraum haben die Renditen auf private Kredite die der traditionellen Fixed Income-Strategien übertroffen. Sobald sich die Zinssätze jedoch der 4-5%-Marke näherten, nutzten die Anleger diese höheren Nominalzinsen, um in festverzinsliche Anleihe-Instrumente zu investieren. Dies wirft die Frage auf, warum Anleger in diesem Marktumfeld weiterhin auf private Kredite setzen sollten.

Die inflationsbedingte Straffung der Geldpolitik trieb die durch die Fed festgelegten US-amerikanischen Leitzinsen von 8 Basispunkten im Januar 2022 auf 5,33% im Oktober 2023. Zeitgleich erhöhte die EZB ihre Zinsraten zwischen Juli 2022 und September 2023 von 0% auf 4,5%.

Dieser drastische Anstieg der Zinssätze wirkte sich auf unterschiedliche Weise auf die Märkte für festverzinsliche Wertpapiere aus:

- Die traditionellen Indizes der festverzinslichen, börsennotierten Anleihen erlitten erhebliche Korrekturen, während die privaten Kreditmärkte – insbesondere die Märkte für private Direktkredite – deutlich besser abschnitten. So fiel der Morningstar Global Corporate Bond Index im Jahr 2022 um 23,2%, während der Cliffwater Direct Lending Index um 9,2% zulegte. In 2023 (Januar bis Ende September) verzeichneten diese Indizes jeweils einen Verlust von 5% bzw. einen Gewinn von 6,5%.

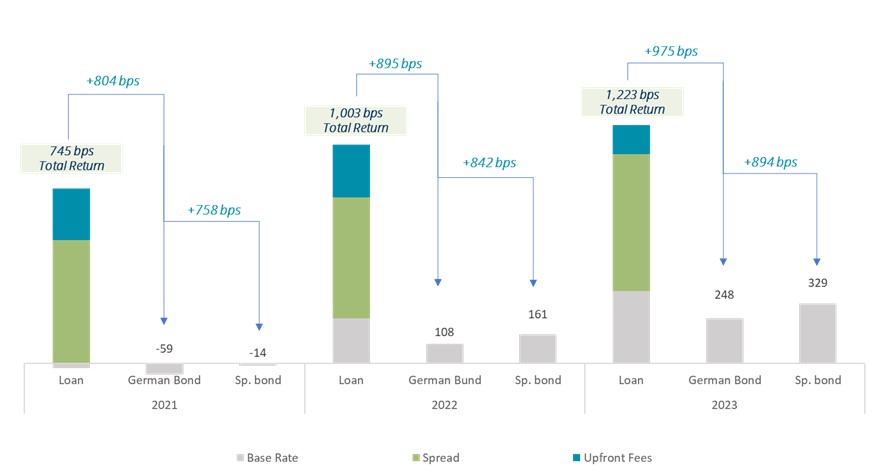

- Während sich zwar die Renditen von börsennotierten Anleihen und Darlehen verbesserten, überholte die Performance von privaten Direktdarlehen andere Anlagealternativen auf dem öffentlichen Markt, wie z. B. Staatsanleihen. Die folgende Grafik zeigt eine durchschnittliche Rendite¹ der europäischen Privatdarlehen innerhalb des AltamarCAM-Portfolios² von 745 Basispunkten („bps“) im Jahr 2021, 1003bps im Jahr 2022 und 1223bps im ersten Halbjahr 2023. Die Renditen deutscher und spanischer Staatsanleihen stiegen in diesem Zeitraum ebenfalls an, allerdings fiel der Renditeanstieg geringer aus, sodass die Prämie von Darlehen gegenüber deutschen und spanischen Staatsanleihen von durchschnittlich 804bps und 758bps im Jahr 2021 auf 975bps bzw. 894bps stieg.³

Quelle: AltamarCAM (Altamar Private Debt Direct Lending Fonds einschließlich Altamar Private Debt I, AltaCAM Global Credit II und Altamar Private Debt III). Investing.com für Daten zu Staatsanleihen.

- Der Verschuldungsgrad für neue Unternehmenskredite ist gesunken. Bei den europäischen Kreditportfolios von AltamarCAM² ist der durchschnittliche Verschuldungsgrad für neue Kredite von 5,4x im Jahr 2022 auf 4,9x im Jahr 2023 gesunken (und auf 4,7x, wenn sowohl europäische als auch US-amerikanische Kredite berücksichtigt werden).³

- Entsprechend hat sich das Rendite-Risiko-Verhältnis deutlich verbessert. Wir haben diese Risikoprämie gemessen, indem wir für jedes Jahr die Rendite durch den durchschnittlichen Verschuldungsgrad der Darlehen geteilt haben. Dieses Verhältnis hat sich von 1,58x im Jahr 2021 auf 1,85x im Jahr 2022 und 2,43x im Jahr 2023 deutlich verbessert.

- Die Absicherung von Krediten, gemessen am Beleihungsauslauf,⁴ hat sich in unseren Kreditportfolios ebenfalls verbessert und ist von 44% im Jahr 2021 auf 38% im ersten Halbjahr 2023 gesunken.

Insgesamt ist der Markt für private Darlehen kreditgeberfreundlicher geworden. Die Bedingungen, zu denen Kapitalgeber investieren können, gehören zu den besten, die wir bei AltamarCAM bisher beobachten konnten. Zusätzlich sollten Privatkredite aus den folgenden Gründen einen festen Bestandteil eines jeden Anlageportfolios ausmachen:

- Erstens hat sich die Rolle von Privatkrediten als Finanzierungsquelle für Unternehmen (insbesondere für LBOs) stärker etabliert und sich als gute Anlageopportunität für Investoren erwiesen. Im Jahr 2023 wurden 86% der LBO-Transaktionen durch private Kredite finanziert gegenüber 14% durch Bank- oder liquide Fremdkapitaldarlehen.⁵

- Zweitens haben die letzten zwei Jahre gezeigt, dass die Wertentwicklung von Privatkrediten³ deutlich von der des übrigen Marktes für festverzinsliche Wertpapiere abgewichen ist. Diese niedrig korrelierte Wertentwicklung kann zur Optimierung des Rendite-Risiko-Profils eines jeden Portfolios beitragen.

Vor diesem Hintergrund könnte ein länger anhaltendes, höheres Zinsumfeld einen Anstieg der Kreditausfallsquote begünstigen. Allerdings haben die vergangenen 20 Jahre gezeigt, dass auch in Zeiten einer erhöhten Kreditausfallrate die Anlageverluste für Investoren aufgrund einer niedrigen Verlustquote („loss given default“) moderat geblieben sind.⁶

All dies könnte erklären, warum laut dem Preqin Investor Outlook for Alternative Assets für das erste Halbjahr 2023 88% der Anleger angaben, dass Investitionen in diese Anlageklasse die Erwartungen entweder erfüllt oder übertroffen haben, und warum es sehr gute Gründe gibt, weiterhin in private Kredite zu investieren.

- Die Renditen für private Direktdarlehen werden anhand der durchschnittlichen geschätzten 3-Jahres-Brutto-IRR (Basiszinssatz + Spread + OID/3) gemessen, die Renditen für Staatsanleihen anhand der durchschnittlichen IRR, die in dem jeweiligen Jahr auf dem Markt erzielt wurde. Für diesen Vergleich wurden die in jedem dieser Jahre strukturierten Darlehen herangezogen und mit der durchschnittlichen Marktrendite von Staatsanleihen mit einer Laufzeit von 6 Jahren verglichen. Die in der Vergangenheit erzielten Renditen sind nicht unbedingt ein Indikator für künftige Ergebnisse, da die gegenwärtigen wirtschaftlichen Bedingungen nicht mit früheren Bedingungen vergleichbar sind, die sich in der Zukunft möglicherweise nicht wiederholen.

- Angaben basieren auf Daten zu Altamar Private Debt I, AltaCAM Global Credit II und Altamar Private Debt III.

- Die in der Vergangenheit erzielten Renditen sind nicht unbedingt ein Indikator für künftige Ergebnisse, da die gegenwärtigen wirtschaftlichen Bedingungen nicht mit früheren Bedingungen vergleichbar sind, die sich in der Zukunft möglicherweise nicht wiederholen.

- Loan to Value („LTV”) Verhältnis.

- Pitchbook LCD: “Count of LBOs financed in BSL vs private credit markets” (26. September 2023).

- Die vierteljährlichen Spitzenverluste des Cliffwater Direct Lending Index erreichten -3,3% im Jahr 2009 und -1,2% im Jahr 2020.

WICHTIGE HINWEISE:

Dieses Dokument wurde von Altamar CAM Partners S.L. (zusammen mit seinen Tochtergesellschaften „AltamarCAM“) ausschließlich zu Informations- und Illustrationszwecken sowie als allgemeiner Marktkommentar erstellt und ist ausschließlich für die Verwendung durch den Empfänger bestimmt. Wenn Sie dieses Dokument nicht von AltamarCAM erhalten haben, sollten Sie es nicht lesen, verwenden, kopieren oder weitergeben.

Die hierin enthaltenen Informationen spiegeln die Ansichten von AltamarCAM zum Zeitpunkt dieses Dokuments wider, die sich jederzeit und ohne Vorankündigung ändern können, ohne dass eine Verpflichtung zur Aktualisierung besteht oder sichergestellt wird, dass Sie über etwaige Aktualisierungen informiert werden.

Dieses Dokument basiert auf Quellen, die als zuverlässig angesehen werden, und wurde mit größtmöglicher Sorgfalt erstellt, um zu vermeiden, dass es unklar, zweideutig oder irreführend ist. Es wird jedoch keine Zusicherung oder Garantie hinsichtlich seiner Wahrhaftigkeit, Genauigkeit oder Vollständigkeit gegeben, und Sie sollten nicht davon ausgehen, dass dies gegeben ist. AltamarCAM übernimmt keine Verantwortung für die in diesem Dokument enthaltenen Informationen.

Dieses Dokument kann Prognosen, Erwartungen, Schätzungen, Meinungen oder subjektive Einschätzungen enthalten, die auch als solche zu verstehen sind und niemals als Zusicherung oder Garantie für gegenwärtige oder zukünftige Ergebnisse, Erträge oder Gewinne. Soweit dieses Dokument Aussagen über die künftige Entwicklung enthält, sind diese Aussagen zukunftsgerichtet und unterliegen einer Reihe von Risiken und Unwägbarkeiten.

Bei diesem Dokument handelt es sich lediglich um einen allgemeinen Marktkommentar, der in keiner Weise als einer Regulierung unterliegende Beratung, Anlageangebot, Aufforderung oder Empfehlung zu verstehen ist. Alternative Anlagen können hochgradig illiquide sein, sind spekulativ und eignen sich möglicherweise nicht für alle Anleger. Investitionen in alternative Anlagen sind nur für erfahrene und versierte Anleger gedacht, die bereit sind, die mit einer solchen Anlage verbundenen hohen wirtschaftlichen Risiken zu tragen. Potenzielle Anleger einer alternativen Anlage sollten den jeweiligen Fondsprospekt und die Bestimmungen lesen, in denen die spezifischen Risiken und Überlegungen im Zusammenhang mit einer bestimmten alternativen Anlage beschrieben sind. Die Anleger sollten die potenziellen Risiken sorgfältig prüfen und abwägen, bevor sie investieren. Keine natürliche oder juristische Person, die dieses Dokument erhält, sollte eine Investitionsentscheidung treffen, ohne zuvor eine rechtliche, steuerliche und finanzielle Beratung auf einer spezifizierten Basis erhalten zu haben.

Weder AltamarCAM noch seine Konzerngesellschaften oder deren jeweilige Anteilseigner, Direktoren, Manager, Angestellte oder Berater übernehmen irgendeine Verantwortung für die Integrität und Richtigkeit der hierin enthaltenen Informationen oder für die Entscheidungen, die die Adressaten dieses Dokuments auf der Grundlage dieses Dokuments oder der hierin enthaltenen Informationen treffen könnten.

Dieses Dokument ist streng vertraulich und darf ohne die vorherige schriftliche Zustimmung von AltamarCAM weder ganz noch teilweise vervielfältigt oder in irgendeiner anderen Weise veröffentlicht werden.